Если у вас нет кредита…

Как предпринимателю получить финансирование с помощью государства

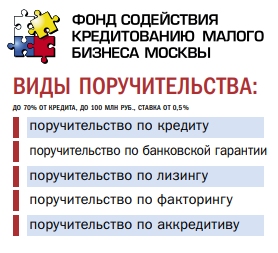

Виды и способы господдержки малого бизнеса обсудили ведущие эксперты из различных областей экономики в ходе ежегодного Конгресса предпринимателей. На этот раз конгресс прошел на площадке Ситуационного центра города Москвы. Партнером мероприятия выступил Фонд содействия кредитованию малого бизнеса Москвы.

Конгресс предпринимателей был посвящен финансовой проблематике, включал блок банковских продуктов, блок альтернативных продуктов, так же были освещены вопросы развития схем бизнеса по франшизе и проблематике ВЭД в современных условиях.

Модераторами конгресса были Антон Купринов, исполнительный директор Московского гарантийного фонда, и Павел Самиев, председатель Комитета по финансовым рынкам «Опоры России», генеральный директор аналитического центра «БизнесДром».

Антон Купринов, исполнительный директор Фонда содействия кредитованию малого бизнеса Москвы

Павел Самиев обозначил главные тренды и события на рынке финансирования МСП, сделав специальные акценты на кредитах и альтернативных инструментах. Сегодня, по его словам, портфель кредитов МСП достиг ре кордных 11,8 трлн рублей. О качестве обслуживания кредитных портфелей предпринимателей свидетельствует исторически низкая доля просрочки – всего пять процентов, тогда как всего несколько лет назад она превышала 12 процентов. Среди лидеров по объемам кредитов – научно-техническая деятельность, операции с недвижимостью и девелопмент делят второе и третье места, и торговля – только на четвертом. Но в ближайшем будущем ожидается, что сферы недвижимости и строительства повысят этот показатель, и это скажется на общей динамике рынка. В этой ситуации меры господдержки и, в частности, поручительства по кредитам будут играть все большую роль в привлечении заемных средств для большинства компаний.

Быстрые продукты и низкие ставки

– Мы стараемся удержать и даже снизить ставку по кредитам для удобства предпринимателей – сегодня она от 12,5 процента, – заметил, в свою очередь, Владимир Головченко, директор департамента региональных программ МСП-Банка. – Мы предлагаем малому и среднему бизнесу как классическую линейку, так и экспресс продукты. К примеру, суперэкспресс позволяет малому бизнесу получить до восьми миллионов рублей в течение всего трех дней при минимуме документов. Среди новинок – программа субсидирования от Правительства Москвы, позволяющая получить до пяти миллионов рублей для пополнения оборотных средств и до 30 миллионов – на развитие бизнеса. При оформлении любого продукта предоставляются все виды поддержки.

Про особую роль быстрых продуктов и нестандартные решения сообщила Мария Вдовенко, начальник управления развития классического кредитования Альфа-Банка. Так, за счет скоринговых решений заем до 60 млн руб. в Альфа-Банке могут согласовать всего за несколько минут, и для его получения достаточно паспорта и согласия на проверку кредитной истории.

– У нас единый процесс и универсальный продукт, клиенту остается выбрать форму обслуживания: овердрафт, единовременная выдача, возобновляемая или невозобновляемая линия и кредитная бизнес-карта, – от метила представитель банка. – Для каждого случая предусмотрены инструменты поддержки. И мы гордимся, что достигли соглашения с Фондом содействия кредитованию малого бизнеса Москвы по поточным поручительствам: у наших клиентов, которым не хватает залога, появилась возможность воспользоваться поручительством без дополнительных документов.

Среди нестандартных решений Мария Вдовенко назвала кредитную подписку – для трети постоянных пользователей это способ получить финансирование на 7-8 процентов дешевле.

Мария Вдовенко, начальник управления развития классического кредитования Альфа-Банка

Все для экономики Москвы

Резюмируя информацию экспертов, исполнительный директор Фонда содействия кредитованию малого бизнеса Москвы Антон Купринов сообщил, что объем гарантийной поддержки и количество выданных поручительств фондом выросло в разы, при одновременном снижении среднего чека. За время работы с поддержкой фонда московский бизнес получил более трети триллиона рублей, из них только за первые десять месяцев 2023 года уже более 56 млрд рублей. При этом качество портфеля фонда высокое, заемщики справляются со своими обязательства ми, доля выплат всего 2-3%, что вдвое ниже среднего показателя просрочки по рынку.

Для того чтобы помочь предпринимателям ориентироваться в программах финансовой поддержки, в фонде работает Консультационный центр, фактически это полноценный кредитный брокеридж, но на бесплатной для предпринимателей основе, здесь разъяснят условия льготных программ, проинформируют о предпочтениях и лимитах в банках, помогут составить заявку, порекомендуют тот или иной финансовый продукт в конкретной ситуации.

Для того чтобы помочь предпринимателям ориентироваться в программах финансовой поддержки, в фонде работает Консультационный центр, фактически это полноценный кредитный брокеридж, но на бесплатной для предпринимателей основе, здесь разъяснят условия льготных программ, проинформируют о предпочтениях и лимитах в банках, помогут составить заявку, порекомендуют тот или иной финансовый продукт в конкретной ситуации.

Неочевидные возможности лизинга

Востребованная форма финансирования малого бизнеса – лизинг. О его возможностях рассказала Ирина Погорелова, GR-директор «СберЛизинг» и Объединенной лизинговой ассоциации. Несмотря на то, что сегодня все лизинговые программы сконцентрированы в корпорации МСП, есть ряд возможностей, на малый бизнес не ориентированных, но не исключающих его участие. Это, к примеру, программа Минпромторга, действующая в рамках постановления правительства №649 о колесной технике отечественного производства, а также китайской технике, собираемой в РФ. Компании могут также рассчитывать на субсидии от белорусских властей, если заключат соглашение с Минпромом республики на поставку техники, произведенной на одном из 80 ее предприятий.

Ряд возможностей по приобретению оборудования предлагает МСП лизинговая финтехкомпания «Аренза» – о них рассказал ее директор по продажам и региональному развитию Руслан Гайфутдинов.

– В России более шести миллионов субъектов микробизнеса – эти люди открывают точки продаж или пекарни, и для этого им требуется оборудование стоимостью до одного миллиона рублей. Банк не всегда идет навстречу, а мы приобретаем для них любое оборудование – и новое, и б/у – стоимостью до 15 миллионов, требуется лишь пас порт и выписка с банковского счета, – перечисляет он. – У нас «на борту» более 2,5 тысячи проверенных поставщиков, как дополнительный плюс для заемщиков, теперь в структуру сделок компания может включить поручительства Фонда содействия кредитованию малого бизнеса Москвы, стороны недавно подписали об этом соответствующее соглашение.

От упрощенных схем до цифровых прав

В последнее время растут рынки факторинга и краудфандинга.

– В Москве существует программа субсидирования факторинга на беззалоговой основе. При этом финансовое состояние клиента не оценивается. Это факторинг без права регресса – самый простой для малого бизнеса. Программа действует до мая 2025 года, – рассказала Мария Романцова, управляющий директор по развитию бизнеса «Сбербанк Факторинг». – У нас есть и новые продукты: расчет по упрощенной схеме «Факторинг в риске клиента МСП», экспортный факторинг в партнерстве с дружественными странами, факто ринг закупочной деятельности и факторинг для сейлеров маркетплейсов – тренд последнего времени.

О новых способах краудфандинга сообщил Дмитрий Козлов, советник директора Ассоциации инвестиционных платформ: помимо классического получения средств на безвозмездной основе, сегодня есть регулируемый законом краудфандинг на почти 70 инвестплатформах, поднадзорных ЦБ. Они предоставляют финансирование с помощью трех механизмов: покупка ценных бумаг организации, заключение договоров займа и приобретение цифровых прав.

Безопасная и альтернативная ВЭД

Актуальным процессам и тенденциям в сфере внешнеэкономической деятельности (ВЭД) посвятил свое выступление Алексей Порошин, генеральный директор АО «Первая группа». Согласно его данным, сегодня 60 процентов российских платежей приходятся на пять юрисдикций: Ки тай, СНГ, Турцию, ОАЭ и набирающую обороты Африку.

– Сегодня мы умеем безопасно проводить платежи в любые точки мира через платежных агентов, есть собственный инвестиционный фонд в Гонконге, благодаря которому осуществляем прямые платежи, а так же экспериментальная платформа FirstLine для оплаты в цифровой валюте – ее уже используют для расчетов в рамках БРИКС, – сообщил он.

– У нас есть альтернативные механизмы – страны Африки и Латинской Америки готовы проводить платежи через малые банки, – заявила, в свою очередь, Наталия Иванова, советник президента Московской ассоциации предпринимателей, председатель правления Евразийской ассоциации бизнеса. – Правда, цепочка транзакций длиннее, а крупные платежи приходится разбивать. Но главное, что сделки проходят в достаточно безопасном режиме.

Программы поддержки экспортеров представил Григорий Ладышев, руководитель представительства АО «Российский экспортный центр». «Группа РЭЦ предлагает бесплатные сервисы и услуги для выбора рынков экспорта и поиска покупателей, включая маркетплейсы и национальные магазины Сделано в России. Сегодня в группе РЭЦ 12 представительств за рубежом, 82 региональных центра поддержки экспорта», – сказал Григорий Ладышев.

Госзаказ

Разбор типов торгов и нормативных основ их регулирования предложила участникам Джамиля Созаева, руководитель отдела образовательных про грамм ЭТП Росэлторг, которая показала особенности торговых процедур, различные торговые площадки, обратила внимание на привлекательность рынка госзакупок и закупок корпораций для малого и среднего бизнеса, а также указала на наиболее частые ошибки предпринимателей при под готовке и подаче заявок на участие в торгах, и на причины отклонения заявок.

Бизнес по франшизе

Юрий Михайличенко, директор Российской ассоциации франчайзинга показал возможности мультипликации бизнеса через развитие франшизы, а с другой стороны обозначил преимущества старта бизнеса как франчайзи, обозначил тренды, отраслевое распределение франшиз и их жизненный цикл.

Фото в начале статьи: